Παρά το ότι οι αγορές φοβούνται πως το μεγάλο κραχ θα προκληθεί από την Κίνα, λόγω των προβλημάτων που αντιμετωπίζει, η χαριστική βολή θα δοθεί από τις Η.Π.Α. – όταν δεν θα μπορούν πλέον να χειραγωγούν την οικονομία τους

Η Κίνα ενοχοποίησε τις Η.Π.Α. για τη κατακόρυφη πτώση των χρηματιστηριακών δεικτών της – ισχυριζόμενη, μεταξύ άλλων, πως οφείλεται στις συνεχείς δηλώσεις της αμερικανικής κεντρικής τράπεζας, όσον αφορά την αύξηση των βασικών επιτοκίων.

Σύμφωνα τώρα με την Goldman Sachs, η χώρα πούλησε από τις αρχές του 2015 αμερικάνικά ομόλογα, συνολικής αξίας 107 δις $ – γεγονός που επαναλήφθηκε σε πολύ πιο γρήγορο ρυθμό τις τελευταίες δύο εβδομάδες όπου η Κίνα, παράλληλα με την υποτίμηση του νομίσματος της, πούλησε επί πλέον ομόλογα ύψους 100 δις $ (πηγή).

Όσα δηλαδή μέσα στους τελευταίους έξι μήνες, συνολικά άνω των 207 δις $, με αποτέλεσμα να καταρρεύσουν οι αποδόσεις των αμερικανικών ομολόγων, προκαλώντας πανικό στη Fed – αφού η Κίνα είναι ο μεγαλύτερος δανειστής της υπερδύναμης, κατέχοντας στα τέλη Ιουνίου αμερικανικά ομόλογα συνολικού ποσού 1,271 τρις $ (έντοκα γραμμάτια μόλις 3,1 δις $).

Ως εκ τούτου, δεν είναι λίγοι αυτοί που υποθέτουν πως η Κίνα κήρυξε έναν πολύπλοκο νομισματικό πόλεμο εναντίον των Η.Π.Α. – αφενός μεν υποτιμώντας το νόμισμα της, τα περιθώρια μείωσης της τιμής του οποίου υπολογίζονται στο -20%, αφετέρου πουλώντας αμερικανικά ομόλογα.

.

Το κινεζικό κραχ

Περαιτέρω, από τη στιγμή που η Κίνα εισήλθε στο καπιταλιστικό σύστημα πριν από 40 περίπου έτη, αρχίζοντας να αναπτύσσεται με ιλιγγιώδεις ρυθμούς, μία σειρά αναλυτών προέβλεπαν συνεχώς την επικείμενη κατάρρευση της. Οι αιτίες που κάθε φορά ανέφεραν ήταν κυρίως η αυθαιρεσία του, απολυταρχικού ουσιαστικά, κρατικού της μηχανισμού, καθώς επίσης η υπερβολική μόλυνση του περιβάλλοντος.

Σήμερα, όπου τα χρηματιστήρια της χώρας ευρίσκονται σε μία συνεχή καθοδική πορεία, ως αποτέλεσμα μίας σειράς προβλημάτων που αντιμετωπίζει η οικονομία της (άρθρο), φαίνεται πως οι προβλέψεις επαληθεύονται – με αποτέλεσμα να προκληθεί το κραχ της Δευτέρας στις διεθνείς αγορές.

Η κατάρρευση ξεκίνησε από την πτώση του χρηματιστηρίου της Σαγκάης περισσότερο από -8%, με αποτέλεσμα να έχει χάσει πάνω από το 40% της αξίας του, συγκριτικά με τα υψηλά του φετινού Ιουνίου. Εν τούτοις, κανένας δεν ανέφερε πως, παρά τη μεγάλη πτώση των τελευταίων μηνών, το χρηματιστήριο της Σαγκάης συνεχίζει να είναι σε σημαντικά υψηλότερα επίπεδα, από αυτά της αρχής του 2014 – της τάξης του 50%, όπως διαπιστώνεται από το γράφημα που ακολουθεί.

Ως εκ τούτου, δεν είναι καθόλου απίθανο να συνεχιστεί η πτώση, όχι μόνο λόγω των προβλημάτων που αντιμετωπίζει η Κίνα (φούσκες ακινήτων, τραπεζών κλπ.) αλλά, επίσης, επειδή είναι εξαιρετικά υπερτιμημένο, συγκριτικά με τα υπόλοιπα διεθνή χρηματιστήρια – αφού η σχέση της τιμής προς τα κέρδη των εισηγμένων εταιριών του υπερβαίνει το 30 (η αξία της εκάστοτε κινεζικής επιχείρησης κατά μέσον όρο τιμολογείται στο 30πλάσιο των ετησίων κερδών της), όταν η αντίστοιχη στις Η.Π.Α. (S&P) είναι της τάξης του 16, ενώ στη Γερμανία (DAX) μόλις 15.

Συνεχίζοντας, ο μεγάλος χαμένος της πτώσης των κινεζικών χρηματιστήριων είναι χωρίς καμία αμφιβολία η κυβέρνηση της χώρας, επειδή δεν κατάφερε να τη σταματήσει παρά τα μέτρα που πήρε – δίνοντας εύλογα την εντύπωση πως ούτε το παντοδύναμο κομμουνιστικό κόμμα είναι σε θέση να αντιταχθεί στους νόμους της ελεύθερης αγοράς.

Εν τούτοις, δεν πρέπει να αμφιβάλλει κανείς πως η κυβέρνηση θα καταφέρει τελικά να επιτύχει το ρυθμό ανάπτυξης που δήλωσε για το 2015 (7%), αφού έχει σημαντικές δυνατότητες στη διάθεση της – μεγάλα συναλλαγματικά αποθέματα, ένα βασικό επιτόκιο της τάξης του 4,85%, καθώς επίσης σχετικά υψηλά φορολογικά έσοδα από τους ιδιώτες και τις επιχειρήσεις της, με αποτέλεσμα να μπορεί να διαμορφώνει ανάλογα την απαιτούμενη δημοσιονομική και νομισματική πολιτική.

Βέβαια, τα νέα μέτρα που πήρε, μέσω των οποίων «χαλαρώνει» ξανά η πολιτική των πιστώσεων, δεν θα διευκολύνουν τη λύση των βασικών προβλημάτων της – κάτι που όμως οδηγεί στο συμπέρασμα ότι, δεν θα συντριβεί τελικά η οικονομία της, βυθιζόμενη στην ύφεση, αλλά απλά θα προσγειωθεί, μετά τις υψηλές πτήσεις των τελευταίων ετών.

.

Οι φόβοι των επενδυτών

Από την άλλη πλευρά όμως, οι επενδυτές φοβούνται μία επώδυνη προσγείωση της οικονομίας της Κίνας – ενώ παράλληλα τρομοκρατούνται από τις δηλώσεις της Fed, όσον αφορά την αύξηση των επιτοκίων.

Εύλογα θεωρούν δε πως η άνοδος των βασικών επιτοκίων, η οποία θα απεδείκνυε πως η οικονομία των Η.Π.Α. έχει ανακάμψει, θα προκαλούσε τη ραγδαία αύξηση της ισοτιμίας του δολαρίου – με τρομακτικά επακόλουθα για τις υπερχρεωμένες σε δολάρια αναπτυσσόμενες οικονομίες, στις οποίες έχουν δανείσει μεγάλα ποσά οι αδύναμες ουσιαστικά ευρωπαϊκές τράπεζες.

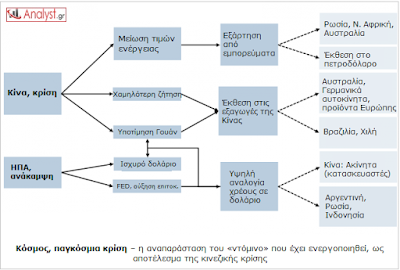

Όπως συμπεραίνεται, η μείωση του ρυθμού ανάπτυξης της Κίνας επηρεάζει μέσω των παρακάτω δύο «καναλιών» τις υπόλοιπες χώρες, τις επιχειρήσεις τους, καθώς επίσης την πιστοληπτική τους ικανότητα:

(α) Επειδή οι τιμές των πρώτων υλών (ενέργεια, μέταλλα κλπ.) μειώνονται νομοτελειακά (Commodity dependence), λόγω της χαμηλότερης ζήτησης, υποφέρουν οι χώρες που τα παράγουν – με πλέον εκτεθειμένες τις Ρωσία, Νότια Αφρική και Αυστραλία. Αυτό σημαίνει με τη σειρά του πως θα έχουν λιγότερα πετροδολάρια στη διάθεση τους, τα οποία θα επενδυθούν ως συνήθως σε δολάρια (χρεόγραφα σταθερού επιτοκίου).

Επομένως, λόγω της περιορισμένης ζήτησης, θα πιεσθούν τα αμερικανικά εταιρικά ομόλογα, με αποτέλεσμα να μειωθούν οι τιμές τους (αύξηση των επιτοκίων δανεισμού των επιχειρήσεων) – οπότε θα ακολουθήσει η πτώση των τιμών των μετοχών τους, λόγω της χαμηλότερης κερδοφορίας τους. Σε τελική ανάλυση λοιπόν, χαμένες θα είναι και οι Η.Π.Α. – τα ομόλογα, οι επιχειρήσεις, καθώς επίσης οι τιμές των μετοχών τους.

(β) Το δεύτερο «κανάλι» έχει σχέση με το εξωτερικό εμπόριο – όπου αφενός μεν η μείωση της ισοτιμίας του κινεζικού νομίσματος, αφετέρου η χαμηλότερη εγχώρια ζήτηση, θα επηρεάσουν όλες εκείνες τις χώρες που εξάγουν ένα μεγάλο μέρος των εμπορευμάτων τους στην Κίνα (Chinese export exposure).

Σύμφωνα με τους αναλυτές, ο μεγάλος χαμένος εδώ θα είναι ξανά η Αυστραλία – επίσης όμως η γερμανική αυτοκινητοβιομηχανία, οι Ευρωπαίοι παραγωγοί ειδών πολυτελείας και οι αναπτυσσόμενες οικονομίες της Βραζιλίας και της Χιλής.

Η ανάκαμψη τώρα τις αμερικανικής οικονομίας (κάτω μέρος του γραφήματος), θα έχει τα εξής δύο αποτελέσματα: (α) τη συνεχή άνοδο των βασικών επιτοκίων και (β) την αύξηση της ισοτιμίας του δολαρίου, οπότε των συνδεδεμένων μαζί του νομισμάτων – καθώς επίσης την υποτίμηση των υπολοίπων απέναντι του.

Αυτό σημαίνει πως θα υπάρξουν μαζικές εκροές δολαρίων από τις χώρες υψηλού επιτοκίου (Βραζιλία, Τουρκία κοκ.), οπότε θα ακολουθήσει η έκρηξη των χρεών τους σε δολάρια – με αποτέλεσμα τη δημιουργία τεράστιων προβλημάτων στα υπερχρεωμένα σε δολάρια κράτη (high proportion of $ debt), μεταξύ των οποίων η Κίνα (εργολάβοι ακινήτων), η Ρωσία, η Αργεντινή και η Ινδονησία.

Τα μεγαλύτερα προβλήματα θα αντιμετωπίσουν εκείνες οι επιχειρήσεις στις παραπάνω χώρες, τα χρέη των οποίων σε δολάρια, δευτερευόντως σε ευρώ, είναι περισσότερα από το ήμισυ των συνολικών τους – όπως της ρωσικής Gazprom, της κινεζικής Gnooc, της Vale, της ρωσικής Lukoil και της βραζιλιάνικης Petrobras.

Φυσικά οι εκροές συναλλάγματος θα επηρεάσουν τα ισοζύγια τρεχουσών συναλλαγών πολλών κρατών, καθώς επίσης τις ισοτιμίες των νομισμάτων τους – οπότε χώρες με μεγάλα ελλείμματα, όπως, για παράδειγμα, η Τουρκία, θα έλθουν αντιμέτωπες με πολλαπλές δυσκολίες.

.

Ο αμερικανικός κίνδυνος

Όπως έχουμε επισημάνει (άρθρο), παρά το ότι η ποσότητα χρήματος έχει κυριολεκτικά εκραγεί στις Η.Π.Α., ο πληθωρισμός είναι περιορισμένος – οπότε εύλογα αναρωτιέται κανείς εάν έχει πάψει να ισχύει ο οικονομικός κανόνας, σύμφωνα με τον οποίο η αύξηση της ποσότητας χρήματος συνοδεύεται από αντίστοιχες πληθωριστικές πιέσεις (γράφημα).

Βέβαια, ο κανόνας είχε ισχύ σε όλες τις προηγούμενες εποχές – όπου, για παράδειγμα, στις Η.Π.Α. η ποσότητα χρήματος αυξανόταν μεταξύ των ετών 1985 και 1995 κατά περίπου 9% ετησίως, ενώ οι τιμές κατά 3,5%. Στη συνέχεια δε, όταν η ποσότητα χρήματος αυξανόταν λιγότερο (6%), οι τιμές αυξάνονταν επίσης λιγότερο – κατά 2,5%.

Μετά το 2005 όμως και μέχρι σήμερα, η ποσότητα χρήματος αυξανόταν ετήσια κατά το γιγαντιαίο ποσοστό των 17,8% (μέσος όρος) – ενώ οι τιμές καταναλωτή μόλις κατά 1,9%. Το γεγονός αυτό οφείλεται προφανώς στην υιοθέτηση των πακέτων ποσοτικής διευκόλυνσης (QE) εκ μέρους της Fed, μέσω των οποίων διαστρεβλώθηκε εντελώς η λειτουργία της ελεύθερης αγοράς – με τον πληθωρισμό να μεταφέρεται στις αγορές των παγίων περιουσιακών στοιχείων, όπως είναι οι μετοχές και τα ακίνητα.

Χωρίς να προβληματίσουμε με πολύπλοκες οικονομικές αναλύσεις, η Fed κατάφερε το συγκεκριμένο «άθλο», ο οποίος όμως ίσως τελικά καταστρέψει το χρηματοπιστωτικό σύστημα, μέσω της ψήφισης ενός νόμου το 2008 – ο οποίος της επέτρεπε να πληρώνει τόκους έναντι καταθέσεων ενός συγκεκριμένου ύψους.

Ως αποτέλεσμα αυτού του νόμου, οι εμπορικές τράπεζες μπορούν πλέον να πουλούν στη Fed ομόλογα του αμερικανικού δημοσίου, καθώς επίσης μακροπρόθεσμα έντοκα δάνεια – αυξάνοντας τις καταθέσεις τους σε αυτήν, έναντι ενός χαμηλού επιτοκίου.

Μέσω του συγκεκριμένου νόμου, έγινε πλέον δυνατή για τη Fed η μαζική αγορά μακροπρόθεσμων χρεογράφων το 2010 (QE), καθώς επίσης τα επόμενα έτη – μία διαδικασία που ναι μεν δεν έχει επαναληφθεί μετά το τρίτο πακέτο, χωρίς όμως να έχει συμβεί το αντίθετο, όπως όφειλε να κάνει η κεντρική τράπεζα («αναρρόφηση» της υπερβάλλουσας ρευστότητας).

Ευτυχώς όμως για τις Η.Π.Α., οι σημερινές χαμηλές τιμές της ενέργειας, καθώς επίσης το ισχυρό δολάριο, μέσω του οποίου γίνονται φθηνότερες οι εισαγωγές, δεν έχουν προκαλέσει ακόμη πληθωρισμό – ενώ οι αυξήσεις των τιμών των παγίων (μετοχές, ακίνητα) συνεχίζουν να οδηγούν την υπερβάλλουσα ρευστότητα σε αυτά.

Όλα τα παραπάνω όμως είναι αδύνατον να συνεχίζονται «επ’ άπειρον» – οπότε ο πληθωρισμός θα επανέλθει, υπεραυξημένος κατά τα φυσιολογικά ποσοστά που δεν κατέγραψε τα προηγούμενα έτη, με καταστροφικά αποτελέσματα για την αμερικανική οικονομία, οπότε για ολόκληρο τον πλανήτη.